Tanto la inflación como el alza en los puntos base de Banxico podrían ocasionar problemas en tus finanzas personales; sin embargo, existen herramientas también que te pueden ayudar.

elfinanciero.com.mx

La economía mexicana sigue atorada y no se vislumbran vientos de mejora, al menos no hasta el tercer trimestre del próximo año, de acuerdo con El Banco de México (Banxico), pues tanto la inflación como el alza de la tasa de interés en 75 puntos han afectado, y afectarán, a tu bolsillo.

La inflación suma más de 15 meses fuera del tres por ciento (+/- un punto porcentual) que era el rango objetivo del Banco de México. Este jueves ha sido de malas noticias financieras. Primero, el Inegi presentó el Índice Nacional de Precios al Consumidor (INPC), que registró un aumento en 7.88 por ciento anual en la primera quincena de junio.

Una de las primeras afectaciones a la economía de las familias por la inflación es el aumento de productos básicos, cuyo costo fue factor para que la inflación se estacionara en ese 7.88 por ciento.

Los precios de la papa y otros tubérculos, el pollo, electricidad, naranjas y los refrescos envasados son los que más contribuyeron a que la inflación alcanzara su nivel más alto desde la primera quincena de enero de 2001, en esa ocasión el INPC se ubicó en 8.37 por ciento.

Las estimaciones no son alentadoras. Banxico actualizó su pronóstico de inflación para el cierre de 2022, al elevar su previsión de cierre de 6.4 a 7.5 por ciento.

‘Manotazo’ de Banxico

Por primera vez en 25 años, Banxico elevó 75 puntos base a su tasa de interés, para ubicarse en 7.75 por ciento, y suma un año con constantes alzas, las cuales ya acumulan 375 puntos base de aumentos.

Y esto no para ahí. El Banco Central adelantó que podría aplicar un próximo aumento de 75 puntos base a la tasa de interés en caso de ser necesario, como parte de una “guerra” contra la inflación.

Prepara tu bolsillo

Uno de los primeros temas financieros que debes tener en cuenta es tu tarjeta de crédito. Ante la posibilidad de que sigan los incrementos, es importante que si cuentas con un préstamo mediante estos plásticos, evalúes desde tu capacidad de pago hasta el compromiso de pagar la deuda total.

Frente a esta situación, Gabriela Aguirre, chief financial coach de la plataforma Coru, sugiere que se debe tomar en cuenta los ingresos y los gastos fijos personales o familiares antes de comprar algo, además, saldar las deudas, principalmente aquellas que son con tasas altas o con interés variable

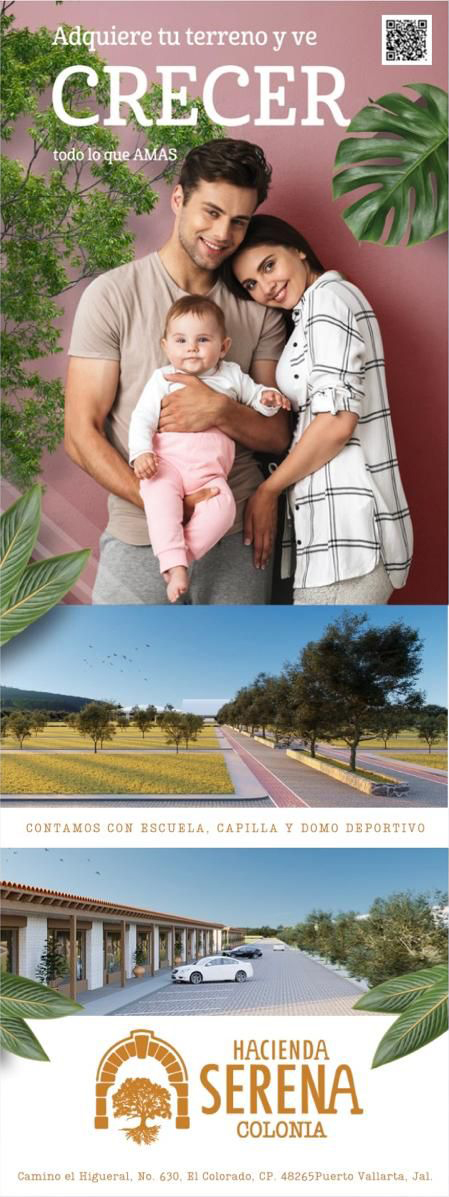

Por otra parte, aunque parezca extraño, este es un buen momento para comprar una vivienda, puesto que las tasas podrían seguir subiendo. Por ello, adquirir un inmueble a crédito o solicitar un préstamo para remodelar un hogar hay que apurarse antes de que los intereses escalen.

Con referenciales más altos tendrías que pagar más por el préstamo bancario que adquieras, pero afortunadamente, en estos momentos los créditos hipotecarios tienen atractivas y muy competitivas tasas de interés, por lo que no te costará tanto adquirir tu nuevo hogar.

Sin embargo, en cuanto a los préstamos de Infonavit no tendrás ningún problema, pues el instituto utiliza el esquema de Crédito en Pesos, aplicado desde mediados de 2021, en el que trabajadoras y trabajadores pueden acceder a tasas que van en un rango desde 1.91 a 10.45 por ciento, según el nivel de ingresos de los acreditados. Además, no habrá cambios en las tasas en lo que resta del sexenio.

No todo está perdido

Para proteger tus finanzas existen herramientas que te pueden ayudar para que tu poder adquisitivo no resulte tan afectado y, que a su vez, te generen rendimientos.

El experto en finanzas personales de Ve por Más (Bx+), Adolfo Ruíz, precisó que es un momento ideal para utilizar instrumentos de inversión de corto plazo que permitan irle ganando a la inflación, ya que se tiene un mayor margen de maniobra para continuar enfrentando el incremento en tasas que se espera haga el Banco de México (Banxico).

Aunque el experto señala que todos los instrumentos representan un cierto riesgo, los que más pueden mitigarlos son los Cetes, también aquellos de renta fija, además de preferir el corto plaza, entre seis meses y un año, para que se aproveche el movimiento de tasas que se esperan.

Otros instrumentos para diversificar el ahorro son los pagarés, los Certificados de Depósito (Cedes) y los fondos de renta a corto plazo, especialmente los integrados con renta fija que ofrezcan la posibilidad de acceder al dinero en cualquier momento.

Con información de Diego Caso, Ana Martínez y Guillermo Castañares